突如降りかかってきた孤独死の相続手続きにお困りの方をサポートする専門サイト。孤独死にまつわる遺産調査・遺産分割の方法・相続放棄を網羅的に解説します!

孤独死の相続手続き専門サイト

孤独死の遺産相続サポート

東京オフィス 東京都台東区東上野4-16-1 横田ビル1階(上野駅)

町田オフィス 相模原市南区上鶴間本町2-12-36 鵜鶴ビル1階(町田駅)

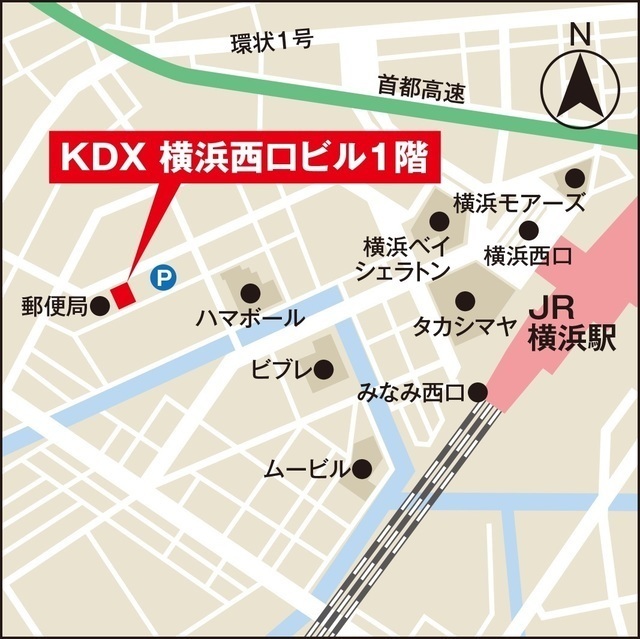

横浜オフィス 横浜市北幸2-10-36 KDX横浜西口ビル1階(横浜駅)

(運営:行政書士法人よしだ法務事務所)

業務エリア:東京を中心として神奈川・千葉・埼玉まで対応!

相続不動産の「換価分割」とは

換価分割の方法を選択肢に

換価分割とは、相続した不動産を売却してその代金を相続人で分け合う方法のことをいいます。

土地や建物、マンションなどがあれば売却をして金額が確定してから分割をします。

換価分割という方法を知らない人はまだ多いですが、相続した不動産を分割する際にはよく使われる方法です。

当事務所では、この換価分割の方法を使っての遺産整理を得意としていますので、ここで詳しく解説をしてみたいと思います。

相続人間で不公平感が少ない換価分割の方法

相続した不動産が古く老朽化している、また、今後その不動産に誰も住む予定がない場合など、相続人の中で誰もその不動産を必要としていない場合などでは換価分割が非常に有効な方法といえるでしょう。

換価分割は他の分割方法に比べて便利で、実務上はよく使われている方法です。

大きなメリットとしては、不動産を現金化して相続人全員に平等に分割をするために、その後、トラブルになるケースが非常に少ないです。また、その際にかかった費用(売却に伴う仲介手数料など)が、相続税の控除対象にもなります。

デメリットとしては、不動産を現金化するために土地などはそのままの状態で使用することはできなくなります。(元々、相続人の中で誰もその不動産を必要としてないのであればあまり問題になることではないでしょう。)

国土の狭い日本における遺産相続では、不動産(特に土地)が相続財産の大きなウエイトを占めることになります。その不動産は、簡単に分けることができない財産ですから、この換価分割の方法は、相続人間での不公平感をなくすために非常に有用な方法だと考えられます。

代償分割・現物分割との比較

換価分割とよく比較される方法として代償分割と現物分割というものがあります。

代償分割とは、相続人の中の1人がその財産を相続して、他の相続人に対しては金銭などを分与する方法です(分与にあてる原資がないと代償分割の方法を取ることは難しいです。)

現物分割とは、その遺産を物理的に分割する方法です。例えば、1筆の土地を2筆に分けるような場合です。しかし、土地を分けるためには広いことが前提になりますし、建物が建っている場合にはうまく分けることができません。分筆登記にも費用がかかりますので遺産分割ではあまり現実的な方法ではないと思います。

代償分割の方法を使ってもいいですが、どうしても不動産の評価(価格算定)の部分で不公平感を生むことがありますので、平等に分割する観点からいえば換価分割に方法には勝てません。

相続不動産の換価分割は譲渡所得税に気を付ける

売却をした際には売却代金を取得する相続人に対し譲渡所得税が課せられる場合があります。

譲渡所得税は、「売買価額-(取得費+譲渡費用)」で計算することができます。

例えば、 相続人が3人いる場合で9,000万円の相続不動産を換価分割する際、取得費2,500万円、譲渡費用500万円がかかった仮定します。

これを計算式に当てはめると、「9,000万円-(2,500万円+500万円)=6,000万円」と、なりますので1人当たりの譲渡所得は2,000万円となります。

相続人のうち1人が被相続人と同居していた場合には、相続した不動産は居住用財産ということになり、これを売却した場合には3,000万円の特別控除が認められます。

よって、相続人1人には譲渡所得税が課せられません。その一方で、他の相続人2人には2,000万円に対する譲渡所得税が課せられることになります。

相続した不動産を売却した場合の譲渡所得税の税率は、その不動産の所有期間などによって変わってきます。所有期間が譲渡した年の1月1日現在で5年を超える場合は「長期譲渡所得」、譲渡した年の1月1日現在で5年以内の場合には「短期譲渡所得」となり、それぞれ、 譲渡所得金額×15%(住民税5%)、譲渡所得金額×30%(住民税9%)の税額が課せられます。

ただし、相続税や贈与税などはかかりません。換価分割のためにおこなう不動産の売却や相続登記などは相続税や贈与税とは無関係とみなされるからです。分割後に各相続人に渡った金額が相続税の課税価格に算入されます。

相続不動産を換価分割するために必要なこと

相続した不動産の換価分割は、売却によって得た金額を相続人全員で公平に分け合うだけではありますが、 しっかりと決まった手順を踏まなければいけません。

他にもやるべきことは沢山ありますが、換価分割の方法でポイントとなる部分だけ解説します。

換価分割の方法を明示した遺産分割協議書を作成する

相続登記をおこなう際には、不動産をはじめとする遺産の分割について協議をおこない、遺産分割協議書を作成します。そしてそれを相続登記の申請書に添付をします。(遺産分割協議書は相続人全員の分を作成して各自で保管しておきましょう。)

相続した不動産が土地の場合には、必ず、登記事項証明書を確認して記載をしましょう。

また、換価分割にあたりしっかりと協議をしたことを明確にするため、「相続人全員で協議済み」などの1文を必ず記載しておきましょう。

その他にも、「換価分割目的であること」、「売却した代金の分割率」なども忘れずに記載します。これは「贈与」にあたらないと見せるためです。

名義のない相続人が売却代金を受け取った場合にはそれが贈与になってしまうと心配になるかと思いますが、相続人が2人以上いる場合に、1人が相続した不動産の相続登記をしたとしても換価分割目的であれば、売却した代金を遺産分割協議や調停によって決定された通りに分割をしている限りは贈与とはみなされないからです。(贈与とみなされた場合には、当然、贈与税が課せられることになります。)

相続登記で名義を取得する相続人を決める

相続した不動産を売却するためには、まずは相続登記をする必要があります。相続人の中の誰か1人を代表として相続登記をおこない、その後に不動産を売却します。この代表者が相続人全員に代わって手続きを行いますので、誰を代表にすべきかよく考えてから決めるようにしましょう。

相続登記は、管轄の法務局へ申請をします。登記の専門家である司法書士へ依頼をしておこないます。

換価分割の方法を使う場合には、間違った文言で協議をしてしまうことを避けるため(税務上のリスク回避)、必ず司法書士へ依頼をして手続きを完了するべきです。

換価分割の方法は「平等」に分割するために非常に便利

不動産について現物分割の方法を使うことは稀なので、一般的には代償分割か換価分割の2択となることが多いと思います。

代償分割の方法を使ってもいいですが、不動産をどのように価格を算定するかで揉めるケースが出てきます。当然ですが、不動産を取得して代償金を支払う相続人からすれば不動産の評価を低くしたいと考えますが、代償金を取得したい相続人からすればなるべく不動産の評価を高くしたいと考えるでしょう。つまり、代償分割の方法を使うと、相続人間で利益が相反する関係になってしまうため、どうしても対立関係が生まれてしまいます。

このことで、相続人間に溝ができてしまい、遺産分割がうまくいかなくなってしまうケースも多くみてきましたので、できることなら、換価分割の方法を利用して、相続人間で公平に代金を分割した方がいいと思います。

しかし、どうしても不動産を取得したい相続人がいたり、不動産自体が売却が困難な場合もあるでしょうから、それぞれの状況を考えたうえで、どのような方法で不動産を分割すべきか検討してみてください。わからなければ、専門家へ相談のうえ、分割方法を考えてみてもいいかもしれません。

なお、「相続の基本」「不動産売却」「孤独死の相続」についてもっと詳しく知りたい方は、当サイト内の全ての記事を網羅したこちらをご覧ください。ご自身の知りたい情報がきっと見つかると思います。↓↓

孤独死による相続手続きのことなら当事務所へお任せください!

突然の連絡により相続人となってしまった方を当事務所がサポートします!

「ご自身の親を孤独死で亡くされてしまった。」

「叔父が亡くなったと役所から通知がきた。」

「疎遠にしていた親族が亡くなったと電話がきた。」

「遺体の引き取りについて警察から連絡があった。」

このような特殊な相続事案でお困りでしたら、当事務所までご相談ください。

全くわからないゼロからの相続であっても、遺産調査からお客様の相続手続きを解決に導きます。

また、孤独死で問題となる事故物件処分についても対応しておりますので、総合的に解決できる事務所をお探しでしたら是非一度、当事務所までご相談ください!

専門性をもった当事務所の国家資格者がお客様の問題を、一緒に解決してみせます。

ご依頼は、各オフィスまで直接お問い合わせください!

孤独死に関する記事

≫孤独死の相続手続きが難しい理由

≫孤独死の相続手続きの流れ

≫まずは何からはじめるべきか

≫相続人の把握(相続人間で情報共有)

≫遺産の調査(自宅内の捜索)

≫相続放棄の検討

≫遺産分割協議

≫相続財産の解約と名義変更

≫自宅内の遺品整理

≫自宅の売却処分or賃貸解約

≫税務申告

≫孤独死の定義・データ

≫孤独死で多い死因と発生原因

≫孤独死の発見から葬儀まで

≫孤独死の葬儀代は誰が払うのか

≫孤独死の処理にかかる費用の目安

≫孤独死の相続開始日(推定死亡日)

≫孤独死での相続人の調べ方

≫遺品から見つけるべき大切な書類とは

≫プラス財産の調査方法

≫マイナス財産の調査方法

≫孤独死での相続放棄の選択

≫孤独死での相続放棄の3ヶ月期間伸長

≫孤独死があった自宅の遺品整理

≫孤独死の後始末(特殊清掃)

≫孤独死が事故物件に該当するか判断基準

≫孤独死があった家は売却処分できるのか

≫孤独死があった賃貸物件の解約・損害賠償

≫孤独死保険とは

≫孤独死と遺産相続

相続に関する記事

≫普通失踪と特別失踪とは

≫相続人で相続財産を分ける方法

≫胎児の相続権

≫法定相続人の範囲

≫法定相続分の計算方法

≫養子の相続権

≫内縁の配偶者と相続権

≫認知症の相続人がいる相続手続き

≫行方不明の相続人がいる相続手続き

≫未成年者の相続人がいる相続手続き

≫特別代理人の選任申立て

≫相続手続きと戸籍謄本の制度

≫遠方の戸籍謄本を取得する方法

≫死亡届と相続手続き

≫遺産分割協議の流れと進め方

≫生前のうちに相続放棄できるか

≫相続関係から離脱する2つの方法

≫相続不動産を換価分割する方法

≫換価分割の進め方と注意点について

≫換価分割での売り方と売却方針

≫相続不動産の換価分割まとめ

≫遺言が見つかっても遺産分割協議はできるのか

≫嫡出子と非嫡出子の法定相続分の違い

≫相続登記とは

≫相続開始後の賃料収入は誰のもの?

≫名義預金と相続について

≫借金も相続してしまうのか

≫香典は相続財産に含まれるか

≫被相続人の借金・債務の調査方法

≫未払いの病院代や光熱費は相続する?

≫葬儀費用は相続人に支払い義務がある?

≫準確定申告とは

≫海外在住の相続人がいる遺産分割

≫相続欠格とは

≫相続人の廃除とは

≫相続財産に含まれるもの

≫みなし相続財産とは

≫死亡保険金は相続税の課税対象か

≫死亡退職金は相続税の課税対象か

≫単純承認に該当する行為

≫限定承認とは

≫自筆証書遺言とは

≫秘密証書遺言とは

≫公正証書遺言とは

≫寄与分とは

≫特別受益とは

≫遺言書の検認手続きについて

≫自筆証書遺言と公正証書遺言の比較

≫遺留分とは

≫遺留分の放棄とは

≫相続放棄とは

≫相続放棄の申述方法

≫相続放棄の3ヶ月の期間伸長

≫3ヶ月経過後の相続放棄

≫相続放棄の撤回・取り消し

≫権利証を紛失した場合の相続登記

≫被相続人名義の預貯金口座の凍結

≫相続により凍結された預貯金口座の解約方法

≫預貯金口座の相続手続きまとめ

≫相続放棄と生命保険金

≫相続手続きの流れ

≫相続放棄と空き家の管理責任問題

≫代償分割とは

≫相続登記の期限

≫相続登記にかかる費用

≫遺産分割による相続登記

≫遺言による相続登記

≫遺贈の登記とは

≫相続税の申告義務者

≫相続税の申告期限

≫相続税の納付期限

≫小規模宅地等の特例とは

≫遺産分割協議が整わない相続税申告

≫相続税申告に必要な残高証明書と取引明細

≫株式・証券の相続手続きの方法

≫旧相続税と新相続税の比較

≫遺言を書くメリット・デメリット

≫遺言を絶対に書いておくべき人とは

≫遺言執行者とは

≫特別の方式による遺言とは

≫公正証書遺言の作成方法

≫遺言と意思能力の問題

≫無効とならないような自筆証書遺言

≫親に遺言を書いてもらうためには

≫遺言を書き直すことはできるか

≫公正証書遺言作成にかかる公証人手数料

≫遺言の一部変更・訂正の方法

≫遺言を紛失してしまったら

≫遺言の撤回・取り消しの方法

≫遺言に不動産を載せる際の注意点

≫付言事項とは

≫2通以上の遺言が見つかったら

≫相続税の分割払い

≫相続税の物納とは

≫相続税の配偶者控除とは

≫相続税の未成年者控除とは

≫相続税の障害者控除とは

≫相続税の申告をしなかったら

≫遺贈寄付とは

≫遺言で相続人以外に遺贈する注意点

≫「相続させる」趣旨の遺言とは

≫相続時精算課税制度とは

≫遺言の受取人が先に死亡したら

≫遺言の作成を専門家へ依頼するメリット

≫負担付き遺贈とは

≫遺産分割を放置するデメリットは

≫代襲相続と数次相続の違い

≫暦年贈与とは

≫二次相続を意識した遺産分割とは

≫養子縁組を使った相続税対策

≫売れない空き家問題

≫遺産分割調停とは

≫遺産分割調停の申立て方法

≫遺産分割調停に基づく相続財産の名義変更

≫遺言に基づく相続財産の名義変更

≫包括遺贈と特定遺贈の比較

≫遺贈と死因贈与の違い

≫換価分割で発生する税金

≫換価分割と譲渡所得税・みなし取得費

≫除籍謄本とは

≫改製原戸籍とは

≫資格者による職務上請求書の戸籍・住民票取得

≫相続手続きと専門家の関わり

≫相続手続きと行政書士

≫相続手続きと司法書士

≫相続手続きと弁護士

≫相続手続きと税理士

≫相続手続きと信託銀行

≫疎遠な相続人との遺産分割の進め方

≫成年後見制度とは

≫法定後見と任意後見の違い

≫後見人と遺産分割協議をする問題点

≫遺産分割協議後に相続財産が見つかったら

≫期限が存在する相続手続きまとめ

≫遺産分割協議書の作成方法

≫遺産分割協議書と遺産分割協議証明書の違い

≫換価分割・代償分割・現物分割の比較

≫普通養子縁組と特別養子縁組

≫団体信用生命保険と抵当権抹消

≫公正証書遺言の検索方法と調査

≫法定相続情報証明制度

≫法定相続情報一覧図の申請方法

≫法定相続情報一覧図と相続関係説明図の違い

≫高齢者消除

≫同時死亡の相続関係

≫準正

≫半血の兄弟の相続分について

≫相続財産管理人

≫法定相続登記後に遺産分割をしたら

≫数次相続が発生した場合の相続登記

≫相続分の譲渡

≫遺産分割協議のやりなおしはできるか

不動産売却に関する記事

≫相続した不動産売却の流れ

≫相続した不動産の相場調査の方法

≫相続不動産の「換価分割」とは

≫売却の前提に必要な相続登記

≫売却する相続不動産の名義は誰にすべきか

≫相続不動産の売却先は個人?不動産業者?

≫相続した共有持分のみ売却できるか

≫住宅ローンが残った相続不動産を売る方法

≫相続した借地付きの建物を売却する方法

≫相続した底地を売却する方法

≫相続した戸建てを売却する注意点とは

≫相続したマンションを売却する注意点とは

≫相続人同士が遠隔地の場合の相続不動産売却

≫遠方の相続不動産を売却する方法

≫売りたい相続不動産の中で亡くなった場合

≫売りたい相続不動産が再建築不可の場合

≫売約予定の相続したマンションの管理費の支払い

≫相続した建物が未登記でも売却できるか

≫相続した土地の売却に測量が必要な理由

≫隣地と仲が悪い場合の測量問題

≫相続不動産の売却にかかる経費一覧

≫不動産売却にかかる仲介手数料

≫司法書士の相続登記費用

≫建物解体工事の費用相場

≫残置物撤去業者の費用相場

≫遺品整理業者の費用相場

≫測量士・土地家屋調査士の測量の費用相場

≫不動産売買契約書に貼る収入印紙額

≫相続した空き家の売却と譲渡所得税

≫みなし取得費を使った譲渡所得税の計算

≫不動産の登記簿謄本の取得方法

≫不動産の登記簿謄本の読み方と解説

≫抵当権設定登記と抵当権抹消登記

≫建物表題登記と建物滅失登記

≫土地の分筆登記と合筆登記

≫登記済権利証と登記識別情報

≫相続を原因とする空き家問題

≫空き家対策特別措置法

≫空き家を放置するデメリット

≫相続した空き家の譲渡所得税3000万円の特別控除

≫低廉な空き家の仲介手数料改正

≫相続した不動産売却の流れ

≫不動産売買における手付金

≫3つの媒介契約の比較

≫公簿売買とは

≫重要事項説明書とは

≫区分建物

≫セットバック

≫借地権

≫旧借地法と新借地法の違い

≫瑕疵担保責任

≫危険負担

≫建ぺい率

≫容積率

≫建築確認

≫残金決済

≫公示価格

≫固定資産税評価額

≫路線価

≫評価証明書と公課証明書の違い

≫区分所有者変更届

≫住宅用家屋証明書

各オフィスへのアクセス

お気軽に最寄りのオフィスへお問合せください!!

〒110-0015

東京都台東区東上野4-16-1

横田ビル1階

〒252-0318

相模原市南区上鶴間本町2-12-36 鵜鶴ビル1階

〒220-0004

横浜市西区北幸2-10-36

KDX横浜西口ビル1階(駐車場有)

サイドメニュー

当グループ代表からお客様へ

孤独死にまつわる相続手続きは、多岐に渡る専門知識が必要な非常に難しい業務です。

死後間近の自宅内立ち入り等、我々専門家によっても精神的につらい業務ですが、弊所の国家資格者がお客様の問題解決に向けて全身全霊で立ち向かいます!

メディア・取材実績

「NHKクローズアップ現代」

「AERA(アエラ)/相続編」

「経営の原理原則を貫くニッポンの社長たち」、他多数

孤独死相続の専門家の東京代表

当社松浦代表が「感動、仕事人。HIKOMA」の取材を受けました。

インタビュー記事についてこちらからご覧いただけます。

当事務所の画像集

東京オフィス

町田オフィス

横浜オフィス

業務対応エリア

東京都を中心として一都三県に業務対応!遠方の売却処分もご相談下さい!

東京都内

新宿区・千代田区・中央区・文京区・渋谷区・目黒区・江東区・墨田区・江戸川区・葛飾区・足立区・北区・荒川区・板橋区・豊島区・練馬区・中野区・杉並区・世田谷区・港区・品川区・大田区・台東区・小平市・西東京市・武蔵野市・三鷹市・府中市・調布市・立川市・町田市・八王子市、他

神奈川・千葉・埼玉

横浜市中区・西区・南区・神奈川区・保土ヶ谷区・鶴見区・金沢区・磯子区・青葉区・緑区・戸塚区・泉区・港北区・都筑区・栄区・港南区・旭区・瀬谷区・藤沢市・鎌倉市・茅ヶ崎市・川崎市・横須賀市・逗子市・三浦市・小田原市・平塚市・秦野市・厚木市・伊勢原市・大和市・海老名市・座間市・綾瀬市・相模原市、千葉県・埼玉県全域

日本全国の不動産に対応!

当事務所では、日本全国の不動産に対応していますので、遠方の不動産を相続された場合も是非ご相談ください!